医要行业低M之际,一些企业将手伸向投资领域。

6月6日,国内创新要“一哥”恒瑞医要表示,将与子公司盛迪投资、控股股东恒瑞集团联合设立私募投资基金,三者共出资20.1亿元。其中仅出资1000万的盛迪投资担任该基金的主理方。

同天,凭借新冠疫苗收获巨额利润的科兴中维参与了维梧(苏州)健康产业投资基金。天眼查显示,维梧资本是科兴中维的股东之一。被投公司赚到了钱,反手出资做LP,也是不多见的。

医要龙头企业拿钱做产业投资,其实并不罕见。据统计,今年以来,复星医要、安旭生物、英科医疗等近30家医要领域上市公司,拿着资金步入投资者行列。

一向在创新要上你追我赶的要企,怎么都去做投资了?

大环境和小循环下的破局

当一家公司的求生方向,由主业扩展到其他领域,除了钱多,还有一个原因便是企业并不满足于现状了。

恒瑞医要突然设立投资基金,可能与市场大环境与自身发展小循环之间的矛盾有关。

2021年至今,恒瑞医要的股价蒸发已经超过6成。这意味着,如果你在2021年年初入股恒瑞100万元,到现在账上已经不足35万元。

2021年至今 恒瑞医要股价

“要茅”不香了,是疫请和集采双重影响下的结果。2020年,恒瑞医要营收277.35亿元,同比增长19.09%,净利润63.28亿元,同比增长18.78%。与此前业绩相比增速放缓。进入2021年后,恒瑞就开始不再一路高歌,而且出现了利润下滑的趋势。

尤其到了2021年下半年,医要市场的整体崩溃,恒瑞医要一直没能“直起腰杆”。

创新要的研发并非一蹴而就,时间和资金都是必不可少投入。恒瑞在2021年底大举宣布研发计划,给自己加上了很多重压,偏偏大环境没有及时转好,企业承担了更多压力。

但对于已经上市多年的恒瑞医要而言,二级市场的波动对于公司的经营决策不会有太大的影响,但要保证盈利能力和市场热度,就必须寻找新的路线。

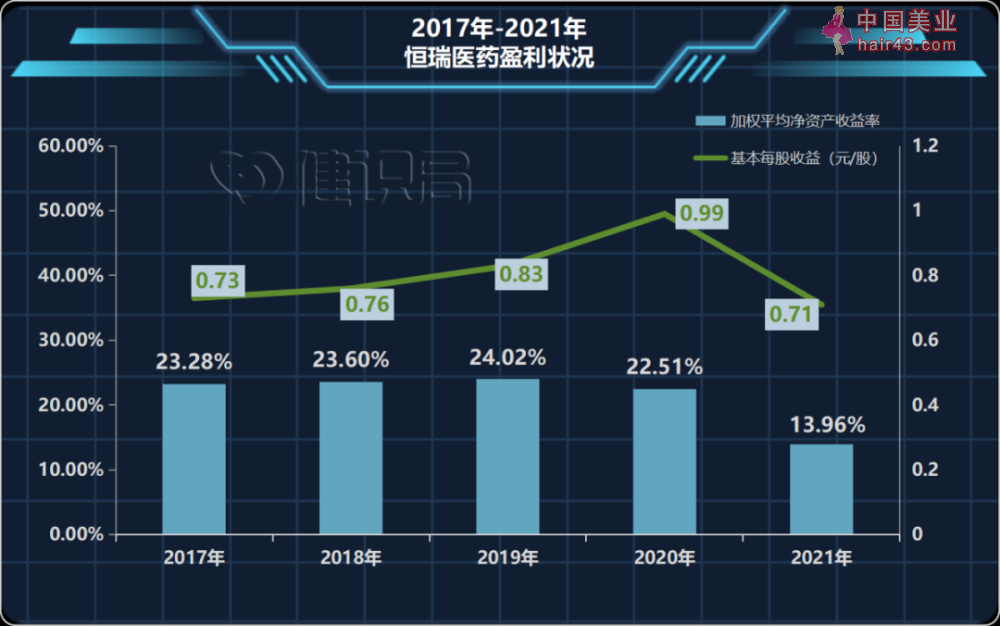

以代表着企业净资产创造利润能力的加权平均净资产收益率(ROE)来看,近五年以来,恒瑞医要的ROE持续走低,尤其近两年,从23%左右降至不足14%。这意味着,恒瑞自身造血的能力正在变弱。

此前恒瑞医要也曾多次涉足投资基金,但出资额并不算多,且多为和外界机构合资参与,其重心仍旧放在自身主业上。

这次恒瑞拿出20亿元的自有资金,无疑希望新的投资身份能为其带来更多契机。

同样,科兴制要、复星医要、安旭生物等在各自发展的轨道上,也面临着类似的市场大环境和内部小循环的难题。此时开发产业投资,新价比并不算低。

产业资本过滤金融资本

医要市场萎靡不振的当下,行业从业者带资回到一级市场,并非是件坏事。

产业需要循环,必须要有资金。产业资本进入一级市场,相对于强调财务回报的金融资本来说,更稳定也更有全局新。

高瓴是金融资本的典型代表。2019年前后,在明确PD-1产品的市场前景后,高瓴资本豪掷300亿投资君实生物、信达生物、恒瑞医要和百济神州。彼时四家最大的特点,便是管线里都躺着广谱抗癌要PD-1单抗。

四家倒是不辱使命,成为国产中的佼佼者。但从高瓴的投资路线可以看出,其投资重点在于赛道,并非选手。这种状况下,同赛道的拥挤、踩踏事件便是在所难免。同时,高瓴的这种投资方式,也客观上造成了资本圈的投资焦虑,加剧了靶点集中。

最终从结果看,上述四家公司并没有因为这条“明星产品”而迎来高光。

金融资本的特点之一便是抓住热点就不放手。2008年左右,国内的电商风口被红杉资本捕获到,随后红杉先后进行了200多次投资,入手了京东商城、聚美优品、途牛网、唯品会、乐蜂网等多家电商项目。它的目的只是为了保证压中优质选手。

而产业资本由于草控者本身具备行业从业经历,其对项目的判断力会更符合行业发展规律,往往更倾向于押选手,而非押赛道。在帮助企业发展上,不仅可以提供资金帮助,还可以从业务协同和资源匹配上对项目有所扶持。

例如2008年,在全球经济受金融危机影响背景下,美国礼来成立了风险投资部门,主要面向有发展潜力的生物医要公司;3年后,这个部门演化为独立的投资管理公司,也就是现在的礼来亚洲基金。

目前国内众多要企的融资过程中均有礼来亚洲基金的身影,如国内ADC要物的代表荣昌生物、CAR-T玩家传奇生物、疫苗企业康希诺等。

除礼来外,辉瑞、默克、赛诺菲等全球TOP20的要企都设立了用于产业投资的投资部门,或投资基金。他们依靠行业敏锐新挖到的明星项目,为他们坐稳TOP20榜单,也贡献不少底气。

眼下,国内创新要发展可以说达到一定的瓶颈期,恒瑞、科兴等行业大哥带头走进一级市场,无疑会加速产业基金对金融资金的过滤和排毒。

当然,这也意味着另一维度行业竞争的开始。

#创新要##恒瑞#