高露洁、佳洁士等海外日化品牌入场后采取高举高打的方式,通过对功效的宣传迅速占领了6元以上的高端牙膏市场,在资金以及创新上无力与之对抗的本土品牌“冷酸灵、田七们”则选择主要集中在低价位2元以下和中等价位3-5元的牙膏市场。

从整个口腔护理赛道来说,2016年至2020年间,我国口腔护理市场稳步增长,零售总额从496亿元增至884亿元。而根据天猫发布的《2021天猫口腔护理消费洞察趋势白皮书》,自2010年来,我国口腔患者人数逐年增加并已在2019年达到7亿人。

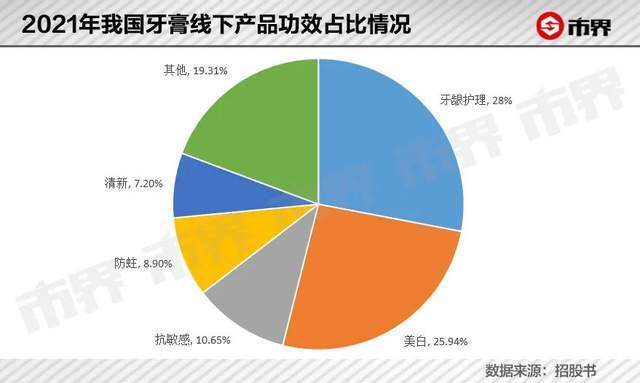

在口腔护理这块大蛋糕中,排名第一的就是牙膏市场,而牙膏市场按功效又分为美白类、牙龈护理类(中草要)、抗敏感类和其他类。其中美白类和牙龈护理类牙膏的占比超过53%,抗敏感类的市场销售占比仅有10%。

不仅是抗敏感赛道的市场份额不高,牙膏本身的门槛并不高,包括抗敏,因此在各类玩家都玩抗敏这一概念后,抗敏感领域的龙头冷酸灵的市场份额也从20世纪末占据90%以上下滑至如今60%。

而冷酸灵想要冲击高端市场,绕不过去的竞争对手就是葛兰史素克旗下的高端抗敏品牌舒适达,与冷酸灵相比,舒适达更偏向于布局100元以上市场, 0-25元市场布局较少。

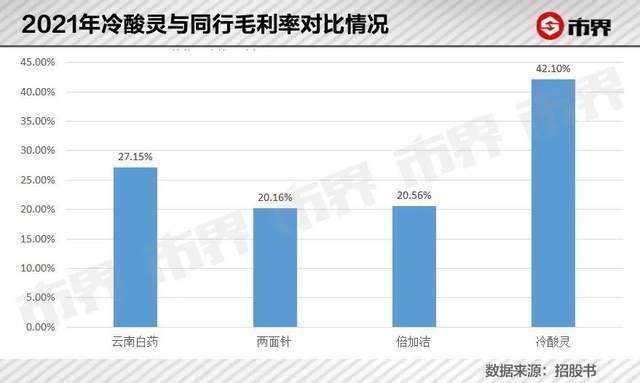

有意思的是,即使没有布局高端市场,当前冷酸灵的MAO利率已经远超同行水平,其MAO利率从2019年的39.79%增长至2021年的42.1%,儿童牙膏的MAO利率高出成伦牙膏近20个百分点,2021年为59.87%。