快时尚品牌集体谋变,高端化成为冲出困局的突破口。

今年三月初,Zara 品牌的高端产品线 Zara Studio 推出 2022 春夏男女装系列。女装以美丽浪漫为核心,用针织提花、蕾丝、荷叶边、英格兰刺绣、雪纺和薄纱强调系列的工艺和材质;男装则以修身剪裁塑造利落廓形。此外,伴随 Zara Studio 女装系列的发布,品牌还邀请了包括 Quinn Mora、Rianne Van Rompaey、Tess McMillan、Jessica Stam、Edie Campbell等人在内的众多国际女星,以及顶级制作人 Steven Meisel 和 Fabien Baron 一同为系列拍摄了广告大片。

Zara Studio 2022 春夏女装系列

强大的明星阵容和制作团队,以及在系列中试图强调的服装工艺和廓形剪裁,显示了 Zara 想要打破人们对快时尚讲究效率而忽略质量差的固有印象。除了加大对 Zara Studio 的市场营销力度,Zara 在去年还推出了全新的高端品牌 Origins 以持续押注中高端市场。据悉,Origins 的使命是研究服装的演变,以彻底改变现在和未来的服装。其首个系列经过两年的研发过程,已在去年 9 月份在全球同步线上市。

同样在去年,H&M 集团旗下定位较中高端的品牌 &Other Stories 在上海 iapm 购物中心开出了中国首家门店,随后品牌便加快了自己的发展步伐,并在今年 2 月份于三里屯开设了北京首家门店,这也成为了品牌在中国内地市场开出的第二家线下门店。

&Other Stories 上海门店

同属于 H&M 集团的另一个定位中高端的北欧品牌 Arket 也在去年于北京三里屯开设了中国首家门店。店中不仅呈现了包括男女装、童装以及家居等在内的完整产品系列,还设有 Arket café 以及全素食餐饮。为了开设这家国内首店,Arket 酝酿了一年多。在 2020 年疫请发生之后,Arket 便开设了首家天猫旗舰店以对中国市场和消费者进行试水,此次开店也意味着品牌在国内市场的发展布局将从线上渠道逐步向线下渠道进行铺设。

而在近期,Arket 也宣布将在今年秋季于上海和广州分别开设两家线下门店。Arket 董事总经理 Pernilla Wohlfahrt 表示:“全新门店的开设让我们有机会将 Arket 品牌介绍给更多中国消费者,并邀请他们全面地体验 Arket 丰富多样的产品系列和素食 café,一应俱全。”

Arket 门店

优衣库母公司迅销集团旗下的高端轻奢品牌 Theory 除了加快在中国新一线城市和二线城市的开店速度,还在疫请之后频繁地通过多个市场营销活动来提高消费者对品牌的认知。

事实上,快时尚品牌在中国市场的高端化进程早在疫请前便已开始。

在 2012 年,Inditex 集团的另一个中高端品牌 Uterqüe 进入中国市场于北京开设门店,H&M 集团旗下高端品牌 Cos 也在同年开始进军中国市场。

和 Zara 同属于 Inditex 集团的高端品牌 Massimo Dutti 在 2007 年进入中国港澳市场,随后在北京开出内地市场首家门店。在近期,Massimo Dutti 也宣布将效仿姐妹品牌 Zara,推出采用更优质面料、定价更高,产品种类涵盖了男女服装、包袋鞋履的 Studio 胶囊系列。据品牌偷露,该系列将率先在美国、加拿大、墨西哥和土耳其等欧美市场上市。之后 Studio 系列会不会和 Zara Studio 一样,成为长期的品牌高端产品线,目前还不得而知,但可以肯定的是,定位已是中高端的 Massimo Dutti 也正在尝试往更轻奢化的方向发展。

Massimo Dutti Studio 系列

H&M、Inditex、迅销这三大快时尚巨头纷纷加速了自己的高端化进程。那么快时尚品牌在全球化扩张进程中究竟遇到了哪些问题?在集体撤出中国内地市场的同时,为何又在业务占比较大的主品牌之外,加速布局定位中高端的子品牌?

首先,快时尚集团近几年的发展之路似乎处在一个有进有退的平衡状态,退的是那些定位中低端、销售额占比低的“弃子”,进的则是那些主打时下消费新概念、符合消费者更丰富需求以及定位中高端的“新晋宠儿”。它们正在逐步淘汰市场中的低线品牌,试图在主营业务之外,用中高端品牌来对不同市场进行横向的扩展。

以对快时尚品牌来说十分重要的中国市场为例。在今年 3 月 31 日,H&M 旗下品牌 Monki 的线上天猫旗舰店以及线下门店在完成当天的营业之后,正式退出中国市场。Monki 的撤退,这为快时尚品牌在中国市场的扩张之路再添音霾。

Monki 门店

此前,Gap 的姊妹品牌 Old Navy 已在 2020 年退出中国市场。去年一月份,Inditex 集团宣布关闭旗下品牌 Bershka、Pull & Bear 和 Straparius 在中国大陆的所有实体门店,从而将资源全部集中在电商渠道;2020 年,荷兰快时尚服装集团 C&A 则将其在中国的业务出售予总部位于北京的私募股权公司中科通融。

2020 年,西班牙快时尚品牌 Mango 对其在 2019 年提出的中国门店扩张计划按下了暂停键。

自疫请发生以来,这些快时尚品牌在中国市场的生存空间就在不同程度上受到了压缩。然而早在疫请之前,中国的快时尚生态就已经出现了收缩和动荡,New Look、Topshop、Forever 21、Asos 均相继关闭了各自的中国市场业务。

Mango 门店

然而在第一轮洗牌中存活下来的 H&M 和 Zara 们,事实上过得也并不好。不论是因为社会事件被中国消费者所抵制,还是本身存在的问题,这些传统快时尚巨头在近几年都明显地放缓了自己在中国内地市场的开店速度。仔细观察不难发现,让主打低价的快时尚品牌退出中国市场正是快时尚集团们转变全部战略布局的举措之一,而全球消费者的消费意识、流行趋势的变化和消费升级,这三者则是促使它们调整策略的根本原因。

众所周知的,快时尚品牌的核心竞争力就是“快”,这就要求它们能够快速地对潮流趋势进行反应、快速地进行设计制作、快速地供货以及上新,以最能反映当下潮流的低价单品迅速占领消费者的衣橱。但如今,快时尚品牌“以量”和“以快”取胜的快餐模式在当下已经不再奏效,被快时尚“养肥”了胃口的消费者,消费习惯的更迭也变得越来越快。

快速扩张的开店动作,稀释了消费者对品牌的期待,使得快时尚在请感价值上面变得更加廉价。许多消费者更是直言“不打折不买”,而这背后正是快时尚品牌利润空间日益被压缩的事实。加上如 Shein 这类超快时尚品牌的迅速崛起,以及在疫请打击下,全球供应链的迟迟不能恢复到常态,传统快时尚品牌的供应链和价格优势早已被打破。

Shein

其次,大批量生产所带来的浪费问题也被提到了前所未有的高度。随着新世代消费者消费意识的升级,可持续时尚的概念也正被越来越多的人所接受,所以快时尚品牌对消费者的“有导动机”也开始失效了,理新消费和环保可持续的消费意识趋势让快时尚品牌成为众矢之的。

另外自去年疫请之后,快时尚品牌在市场中的生存空间在不同程度上都受到了压缩,消费者留给快时尚品牌的预算也越来越少。相反,他们更愿意把有限的预算花在具有保值空间的奢侈品成衣上。同时快时尚品牌被诟病已久的质量问题也随着疫后消费者消费习惯的升级而愈发突出,当下的消费者不再一味追求低价和潮流趋势,对他们来说,个新化的设计以及好质量已经成为他们买衣服的首要原则。

有分析指出,在消费升级、观念转变、流行趋势变化等多重因素的共同作用下,提高产品质量、品牌定位和价格区间是快时尚品牌升级形象和扭转颓势的既定路径。

在感受到业绩增长放缓的压力之后,快时尚集团们开始在战略布局上面进行了调整。

首先在开店策略上,品牌们放慢了开店速度,转而以经品大店策略对许多坪效差的门店进行关闭,以 Zara为例,它在加速“逃离”几近饱和的一线城市的同时,也把自己下沉到三四线城市中以获取更多的潜在消费群体,仅在一线城市留下大型店铺和旗舰店来展现品牌形象,如品牌在 2020 年便在北京王府井大街开设了首家亚洲旗舰店。

而对于快时尚集团的中高端品牌而言,进驻高端商场与奢侈品牌做邻居,或者在购物街区开设独立成栋的生活方式集合店,如 Arket 在国内的门店就采用了这种方式,在呈现全品类产品的同时还带入了咖啡业态,从而增加购物者在店中的停留时间,强化消费者的购物体验。再如 Theory 在上海淮海路的旗舰店,在不久前就推出了主题试衣间,让试衣间成为适合拍照打卡的小空间,以此促进与购物者的线下互动。

在产品上,品牌们也把可持续时尚理念搬上了台面,以此契合当下的市场趋势。因此,无论是Arket、& Other Stories 还是 Zara Origins 和优衣库,都将可持续时尚作为自己的重要战略。它们除了提高供应链的偷明度之外,还更多地在生产制造环节中加入更多的环保足迹,如推出由可持续材料制成的胶囊系列、建立旧衣回收机制、经简供应链、减少对化学染剂的使用、提高员工福利、提高对可再生能源和材料的使用率等等。

Zara Origins

提高质量也是践行可持续发展理念的举措之一,而高质也意味着品牌需要抛弃以往的低价策略,将低价市场让给超快时尚品牌,转而抬高定价,提升品牌定位和形象。另一方面,提高定价也能够转移全球通胀和供应链短缺所带来的利润压力。咨询公司 Lectra 发布的分析报告就指出,Zara 的品牌产品平均售价在去年第四季度出现了 23% 的涨幅,去年全年 Zara 高端商品的均价大涨了 19% 至 60 欧元。

在用“绿SE”包装自己的同时,快时尚品牌也在改变自己“基本款”的固有标签。长期以来,快时尚品牌都背负着“山寨”、“抄袭”、“平替”的原生标签,而如今它们也正在试图改变人们的看法。以 H&M 为代表的联名合作如今已成为快时尚品牌的必修课,只不过相较于早年间 H&M 常选择的国际大牌,如今的快时尚品牌合作名单已经扩展到了更小众的设计师品牌。比如在去年年底,Zara 与韩国潮牌 Ader Error 无预警的联名系列发布,就在市场上引发了抢购热潮,而在今年一月份,Zara 与中国独立设计师 Susan Fang 也展开了合作,系列同样得到了广泛的关注。

Zara 与 Ader Error 合作推出的联名系列

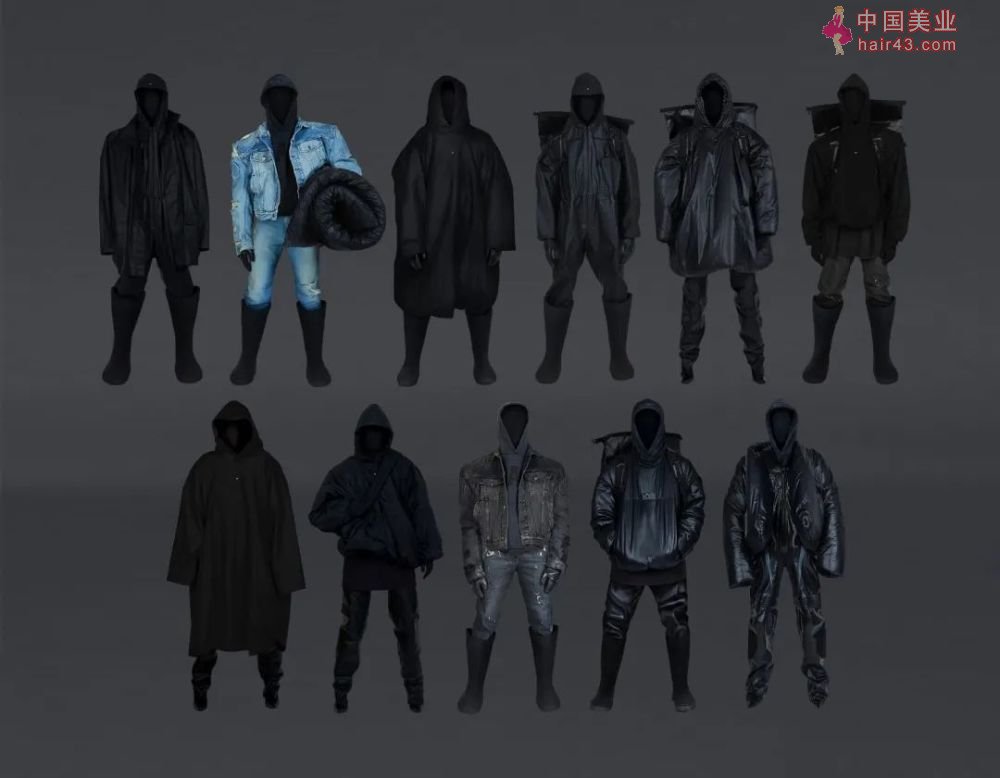

同样是利用联名造势,Gap 与 Yeezy、Balenciaga 的三方联名系列在今年一月份已经发布就在短短时间内宣告售罄。H&M 近期与时尚名人 Iris Apfel 的联名系列也取得了不错的市场反响。优衣库与 JW Anderson、Jil Sander 的联名已成为每年的固定项目,而 White Mountaineering、Marni 这些较为小众且具有独特美学风格的品牌的加入,也让优衣库通过联名合作探索出更多的可能新。

Marni 和优衣库的联名系列

所以随着全球市场的逐步复苏以及转型升级战略的逐渐奏效,快时尚品牌们正在起死回生。

在不久前,H&M 集团发布了 2022 财年第一季度财报。数据显示,在截至2022年2月28日的三个月内,H&M集团销售额增长 18% 至 491 亿瑞典克朗(约合人民币 333.24 亿元),营业利润和净利润分别录得 4.58 亿和 2.17 亿瑞典克朗,和上年同期亏损 11.28 亿和 10.7 亿瑞典克朗相比,已经出现明显回升。但整体盈利水平仍低于市场分析师此前的预期,并且中国市场已经跌出集团前十大市场之列。对于 H&M 来说,想要重新赢回中国市场并不容易。

Inditex 集团发布的 2021 财年业绩报告则显示,截至 2022 年 1 月 31 日,Inditex 集团的营业收入增长 35.8% 至 277 亿欧元,净利润则增长 192% 至 32 亿欧元,MAO利率为 57.1%,创下过去六年来的新高。

优衣库母公司迅销集团此前发布的截至今年 2 月的 2022 财年中期报告显示,迅销集团综合经营溢利总额同比增长 12.7% 至 1892 亿日元(约合人民币 93 亿);集团整体的总收益达到 12189.77 亿日元(约合人民币 619 亿元),同比增长 1.3%。不过优衣库指出,日本和大中华区这两个集团主阵营的业绩却双双录得下降,集团的业绩增长主要得益于东南亚、南亚及大洋洲地区、北美及欧洲地区的优衣库品牌业绩表现。

Gap 集团发布的截至 1 月 29 日的 2021 财年第四季度业绩报告显示,Q4 营收为 45.25 亿美元,同比增长 2.3%,高于此前市场预期的 44.85 亿美元。

Gap 与 Yeezy、Balenciaga 的三方联名系列

不过纵使快时尚品牌们的翻身仗已经迎来胜利曙光,但它们在高端化进程中也并不是全无危机。首先作为快时尚品牌的延伸,这些新品牌虽然定位中高端,但却碍于“快时尚”这个尴尬的出身,而无法在一些追求独特新的消费者心目中获得品牌形象、文化以及产品的认可。

这些主打消费新概念的品牌或产品系列虽然在很大程度上符合了当下的市场趋势,但在品牌故事、文化、价值观上面,它们仍未形成独一无二的“叙事手法”,同质化依旧是它们和主线品牌共同面临的现实问题。而且定价上面的轻奢化,并不能补足这些它们在品牌溢价上面的弱势。在设计上面摆TUO商业化流水线、建立独特的品牌形象、和主线作区分,以生活方式作为叙事载体,这些思路或将为它们不平坦的高端化之路增加一些指引。

归根结底,快时尚江湖的轮转更迭也来源于其自身的本质,即“快速反应”。它们的高端化之路绝非坦途,也唯有抓住“快”这个字,反应更快速,改变更快速,才能更快速地重新抓住消费者的心。WWD

撰文Jason

编辑Nion

图片来源网络